来源:Dark Moon: The Inevitable Collapse of Luna - Swan Bitcoin

作者:Cory Klippsten and Sam Callahan

译者注:本文通过列举现实世界中货币挂钩历史的失败案例,科普了加密货币稳定币的类型,进一步分析探讨稳定币尤其算法稳定币的风险所在。文章内容仅代表作者观点,译文不构成投资建议。

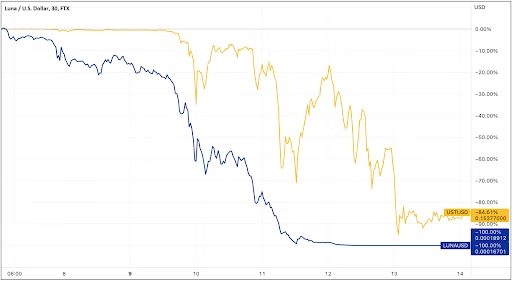

Luna/UST 从总体市值大约 500 亿美元,到现在暴跌了 99%。这场 Luna/UST 庞氏骗局的崩溃来得比任何人预料得都要快,但它的崩溃完全是可预测的。 自从三月底,我就已经公开告诫过我们的客户以及广泛的 Bitcoin 社区,加密货币 Luna 和它的稳定币即将崩溃。

仅仅在我发出警报的一个多月后,Luna/UST 从总市值大约 500 亿美元,到现在暴跌了 99%。这场 Luna/UST 庞氏骗局的崩溃来得比任何人预料得都要快,但它的内爆完全是可预测的。这并不是一起黑天鹅事件,而是白天鹅事件。

多个市场参与者,包括我、Lyn Alden、Kevin Zhou 和 Adam Back 在内,都指出了 Luna/UST 机制设计的主要缺陷所在:致使它容易受到“死亡螺旋”这种恶性通货膨胀的影响。所有了解货币挂钩历史的人都清楚这趟失事列车将驶向何方。此外,所有见证过以前算法稳定币崩盘(如 Iron Finance 或者 Luna 的创始人 Do Kwon 早前 Basis Cash 的失败尝试)的人都知道,鉴于 Luna/UST 设计本身的天然缺陷,所以它的崩盘在所难免。

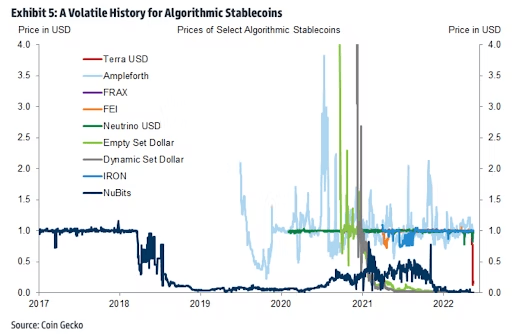

去中心化的算法稳定币其实是一种自相矛盾的说法,本身不可能实现。如下所示,算法稳定币在历史上绝不是稳定的,因为它们会受到攻击。

因为我们陆续收到了许多这方面相关的疑问,所以我决定写下这篇文章,解释货币挂钩、稳定币,以及它们在更广泛的加密货币市场上所面临的相关风险。我希望这篇文章可以厘清 Luna/UST 庞氏骗局崩盘的过程和原因,以及它对 Bitcoin 发展的意义。

在深入 Luna/Terra 暴跌事件之前,我们先从了解传统的货币挂钩机制开始,为什么国家纷纷转向货币挂钩,以及它会带来的风险。通过对过去货币挂钩的失败案例进行研究,我们可以更好地了解为何 Luna/UST 的崩溃在所难免。

什么是货币挂钩

货币挂钩是指一个国家按照一个固定的汇率,将自己的货币与一种或一篮子外国货币,又或者与黄金等资产进行挂钩的政策,以此稳定本国货币并促进贸易的自由流动。

货币挂钩在新兴市场十分常见,因为新兴市场上的本国货币可能更不稳定,导致本国的商业规划、投资和贸易也愈加困难。货币主要与一种更为稳定的货币进行挂钩,比如美元和欧元,以此在贸易伙伴之间创造稳定性,也让发达国家的投资者在降低风险的情况下,进入规模较小的资本市场。此外,已挂钩的货币可以减少波动和汇率风险,使个人和企业得以专注于自身的追求,而不至于担忧本国货币的稳定性。

如今,大约有 20 个国家将自己本国的货币与美元进行挂钩,其中最有名的案例有 HKD。之所以这么做,是因为美元是世界储备货币,在跨国交易中广泛使用,比起其他的法币,它也是最稳定的货币。货币挂钩使得国家可以引进美元的稳定性,还可以促进交易,但最难的环节不是挂钩本国货币,而是要随着市场的动态变化保持固定的挂钩汇率。

固定货币挂钩的问题

当央行承诺将货币与另一种外国货币进行挂钩时,他们会使用外汇储备(FX reserve)以支持这种挂钩关系。外汇储备包括以外国货币计价的资产,如存款、债券、国库券和其他政府证券。

如果本国货币的需求下降且挂钩汇率降低,那么央行将通过卖出外汇储备来买入自己本国的货币,以此支持货币之间的挂钩。而假如挂钩汇率随着本国货币的需求上升而上升,那么在这种情况下,央行则会释放更多的本国货币到市场上,增加供应量的同时降低汇率。这就是央行保持一个固定汇率的方式,以应对本国货币在供需上的波动。

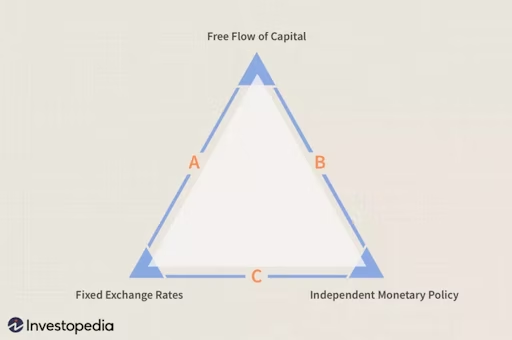

进行固定的货币挂钩的注意事项是,已挂钩的国家为了稳定自己的本国货币以及促进贸易,必须放弃自己在货币政策上的自主权。通常这指的是蒙代尔-弗莱明三角悖论,或称 “不可能三角”。这个三角悖论解释了央行在考量自身的货币政策时有哪些可选项,它可以1) 设置一个固定的汇率,2)允许资本自由流动而没有固定的汇率,3)出台一个独立的货币政策。

任何时候都只能拥有这个三角悖论的三个选项中的两个。

三角悖论

当新兴市场受到通货膨胀和不稳定因素的影响时,许多国家决定将自己的货币同一种更为稳定的货币进行挂钩,比如美元和欧元,允许资本的自由流动的同时,还要在这个过程中牺牲制定货币政策的自主权。

当处于货币挂钩计划中的两个国家在经济状况上不同步时,这种挂钩关系就会产生问题。例如,如果美国和其挂钩国家之间的经济状况偏离了,那么对美国货币政策的采用将加重已挂钩国家的经济问题,导致它面临货币挂钩率过高或过低的风险。换句话说,在一个有固定汇率的环境中,已挂钩的国家无法在不威胁本国货币挂钩的情况下,独立地支配自己的货币政策来应对国内经济问题。如果一个国家已经将本国货币与美元挂钩,它的利率政策就不得不遵循美联储的政策,即使可能会损害本国的经济。

当一个国家与外国货币之间的汇率固定,而后遭遇国内经济形势的恶化,那么三角悖论将导致固有风险的发生。他们在保护货币挂钩和应对国内经济冲击方面的工具是有限的。更糟糕的是,当挂钩受到压力,货币就开始贬值,这为投机者做空货币大开方便之门,给已经疲软的货币增加了通货膨胀的压力。这种态势可能会演变为这种景象:货币脱钩,央行耗尽外汇储备以支持挂钩,然而本国货币急速贬值,一场全面的货币危机接踵而来。

当货币挂钩失败了……

这正是我们所见证的发生在整个货币挂钩历史上的事实。当挂钩货币的经济之间发生了非对称的冲击和差距时,我们目睹了这些挂钩惨败的光景。

最为著名的货币挂钩失败的案例是在上世纪 90 年代初的 George Soros “击垮英国央行”事件。那时候的英国央行刚改变政策机制不久,它将英镑汇率固定在一个新的高位上。George Soros 认为英镑价格被高估了,而且英国央行没有足够的银行储备来捍卫这个新的挂钩,因此,他在英镑上建立了庞大的 100 亿美元的空头头寸。

Soros 是对的,英国央行试图支持货币挂钩,耗尽了自己的外汇储备,然而它的外汇储备并不充足。熬到最后,英镑兑美元贬值了 25%,而 Soros 的做空交易大赚了 10 亿美元。

另一个著名的货币挂钩失败的案例是 在 1997 年引起亚洲债务危机的泰铢事件。当时,在经济发展了四十年之后,泰国经济开始大幅放缓。由于经济情况持续恶化,泰铢面临着贬值的压力。泰国央行试着捍卫自己保持了近十年的挂钩,但还是以放弃挂钩而告终。泰铢兑美元的价格将持续降低 60%,致使整个东南亚的货币投机浪潮猖獗了起来。

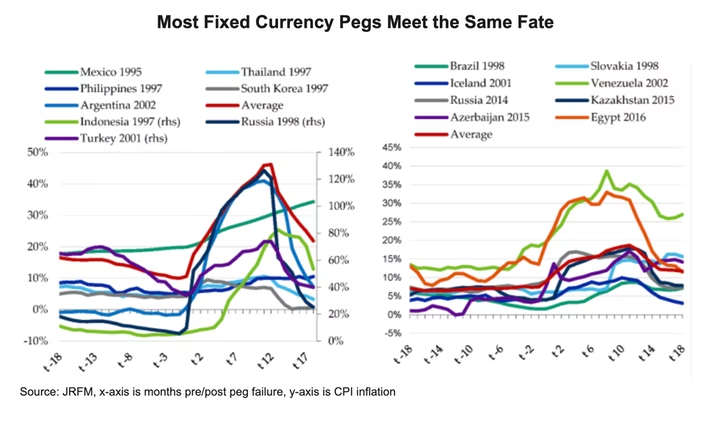

这两个是比较出名的例子,但在过去几十年间发生过更多的货币脱钩的案例,随着而来的是货币急速贬值。下列图表展示了从 1995 年到 2016 年之间,发生过 16 次货币脱钩,并在不久后经历了严重的货币贬值情况。

大多数固定的货币挂钩都遭遇相同的下场

这里的重点是,想在两个关联货币经济遭遇了不同的挑战和非对称冲击时,保持两者固定的货币挂钩,虽然不是不可能,却也难如登天。众多央行已经为维持固定货币挂钩而奋斗了数十年,然而大部分还是失败了。试图在一个本就不稳定的世界中,通过固定挂钩的方式以创造人为稳定性的举动是荒唐的。这不是关于固定货币挂钩是否会失败的问题,而是什么时候失败的问题。尽管有着长期的失败记录,许多加密货币的创始人依旧认为他们可以在央行失败的地方取得成功——稳定币。

稳定币:什么是稳定币?

稳定币最好被理解为是在公共区块链上运行的数字无记名资产,旨在将其价格与主权法定货币进行挂钩,以继承其价格稳定性。

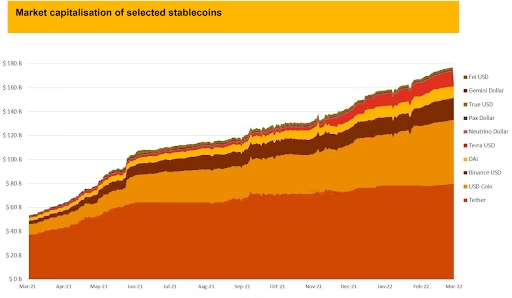

随着时间流逝,稳定币在用途和多样性上有所增长。据 Messari 和 Coingecko 分析,在 2022 年 3 月,即 UST 崩溃之前,全球稳定币市场达到近 1750 亿美元 。

一开始,这些稳定币主要由交易员在交易不稳定的原生数字资产时使用,利用稳定币缺乏波动性的优势。现在稳定币被人们应用在新兴市场以获取美元,并在不同的加密货币协议中用于促进伪装成金融创新的杠杆计划。

稳定币在过去的几年里经历了爆发式的增长,并从中形成了三种不同形式的稳定币:

- 法币抵押型稳定币——这类稳定币通常由银行账户里的美元或美元等价资产进行 1:1 支持。你可以用这类稳定币赎回存放在银行账户中的美元,反之亦然。(例子:USDC、USDT)

- 加密货币超额抵押型稳定币——另一种数字资产以超过稳定币价值 (以美元计价) 的数额作为抵押支持,并且作为抵押的回报,交易员会获得新铸的稳定币。(例子:Maker 的 DAI 还有 BitUSD )

- 算法无抵押型稳定币——没有抵押品支持;相反,有一种稳定机制,它会在挂钩汇率过高时扩大供给,在挂钩汇率过低时收缩供给。(例子:UST、FRAX)

理论上,像 USDT 以及 USDC 这类稳定币完全由银行账户的资产 1:1 支持着,因此,它们的挂钩更稳定。其他形式的稳定币不由法币支撑,因此,它的稳定性比较差,而且也更难保持它们之间的挂钩。

算法稳定币在稳定币中最有实验性和风险性的币种,因为它的挂钩没有任何资产的支持,而是由应对市场力量(在供需中调整)的算法进行积极管理。这也是 Luna/UST 所属的稳定币类型。

Luna/UST 的机制设计

Terra 的算法稳定币系统设计如下:Luna 是 Terra 系统的治理代币,作为 TerraUSD(UST)稳定币的抵押品。Terraform Labs 是中心化的基金会,负责启动系统以及按需提供流动性。UST 被设计为可以赎回价值 1 美元的 Luna,反之亦然。这种铸币/燃烧机制能够管理 Luna/UST 的供应以维持 1 美元的挂钩。

例如,假设 UST 比其挂钩价格上涨 0.1 美元,这会激励市场参与者燃烧价值 1 美元的 Luna,继而铸造出 1 个 UST 并获得 0.1 美元的利润。这样增加了 UST 的供给,并在这个过程中将挂钩降至 1 美元。这种机制也能减少 Luna 的供应,提高它的价格。假设 UST 比其挂钩价格下降 0.1 美元,这将激励市场参与者燃烧 UST 并铸造出价值 1 美元的 Luna。接下来,他们可以选择持有或以 1 美元的价格卖掉兑来的 Luna,以获得 0.1 美元的利润。这会减少 UST 的供应并将挂钩提升到 1 美元的价格。这些套利投机者的存在,激励了市场参与者暂时维持着 Luna/UST 的挂钩。

Luna/UST 所存在的问题

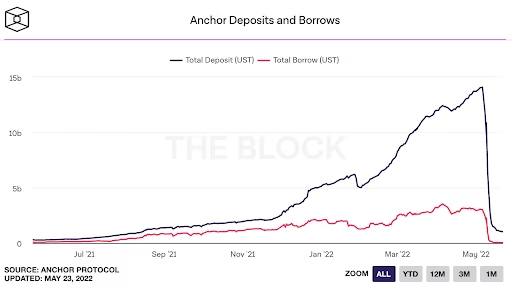

当 Luna 的市值没有跟上 UST 的市值,就会开始出现问题。如果用户对 UST 的需求超过了 Luna 且 Luna 的价格下跌,那么 Luna 对 UST 的“支持”将减少,挂钩也会面临危险。为了解决这个设计缺陷, Terraform Labs 不得不激励 UST 持有者别将自己的 UST 兑换成美元,因为在这种情况下,挂钩会跌至 1 美元以下,而这将刺激套利者通过燃烧更多 UST 以及铸造更多 Luna 以维护挂钩,这将使 Luna 的价格在其供应膨胀的情况下更加崩溃。这种态势会使 Luna/UST 挂钩愈加岌岌可危。它会形成一种反馈回路,即 UST 和 Luna 投资者开始一齐抛售,造成了死亡螺旋。

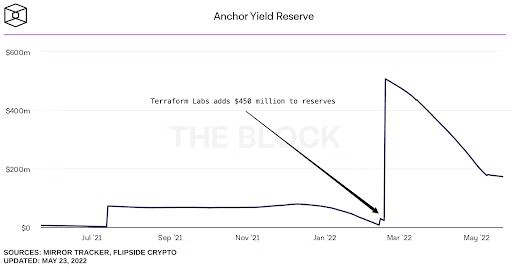

为了克服这个问题, Terraform Labs 通过在 Anchor Protocol 中提供 20% 的 UST 收益,人为地创造了市场参与者对 UST 的需求。这种收益由 Terraform 售卖其 Luna 代币库来资助。为了防止价格下跌,Terraform Labs 将需要不断地为收益储备提供资金,以支付 20% 的收益给 UST 持有者,这样他们就不会燃烧自己的 UST 去兑换 Luna 或美元。上述情况就发生在 2 月中旬,当时新一轮的收益储备增加了 4.5 亿美元,只为继续这场游戏。

在遭受攻击之前,Anchor Protocol 中总锁仓价值最高超过了 140 亿美元。很显然,这种操作不可持续。为了资助锚定 UST 的 20% 收益,以创造对 UST 的需求,收益储备被不断地消耗。

而为了弥补快速膨胀的 UST 供应以及挂钩机制的天然缺陷,Terraform Labs 成立了 Luna 基金会(LFG)的时候,捐赠了价值 40 亿的 Luna,并在 Jump Crypto 和 Three Arrows Capital 主导私人代币售卖时筹集了 10 亿美元 。LFG 旨在购买大额 BTC 作为应对紧急情况的防御机制。如果市场出现了不稳定因素且挂钩面临危险,他们将在挂钩下跌时卖掉这些 BTC 储备来支持 UST 价格,就好比在新兴市场中,央行会在货币挂钩跌至固定汇率以下时,卖掉自己的外汇储备来支持它。

根据 Luna 基金会,这些是在这场危机发生前放在其储备中的资产。

这种庞氏骗局般的机制,正是为投机主义做空者所提供的完美设置,他们会找出挂钩机制的缺陷,并打赌如果挂钩大幅度下跌,Terraform Labs 将无法捍卫这种挂钩。

Luna 的崩溃

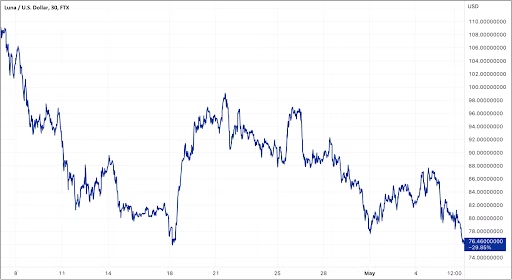

从 4 月 7 日至 5 月 7 日,在整体市场低迷时,Luna/UST 开始崩盘。

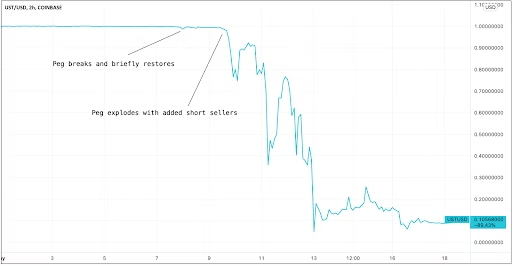

由于 Anchor Protocol 的 20% 收益率吸引了投资者的参与,UST 的供给快速膨胀,因此,考虑到 Luna 行情下跌的情况,有人担心其作为抵押品的有效性。这种疑虑致使了投资者抛售 UST,因为他们害怕 Luna 的下跌会导致他们无法完全赎回资产。脱钩状况首先在 5 月 8 日出现,而后有过短暂的恢复。

这为一个史诗级的空头机会做好了准备。George Soros 在上世纪 90 年代末对英国央行所下的押注,就好比卖空者押注于 Luna/UST 庞氏骗局的不可持续性,并攻击它的挂钩。他们先是从大型交易所借了 100,000 BTC 而后做空头。接着,他们在场外建立一个10 亿美元的 UST 交易,并开始有计划地卖出 UST,进一步加重了 Luna/UST 挂钩的压力。

这种压力导致了 Anchor Protocol 中典型的银行挤兑现象,因为所有的投资者都试图第一时间从 Anchor Protocol 中提取自己的 UST。投资者慌了,上亿的 UST 存款仅在几个小时内被提走。

这些惊慌失措的用户从 Anchor 中提款了他们的 UST 并卖出,然后兑成 Luna。每一位卖掉 UST 的用户需要作出选择:1)持有 Luna,但随着价格的暴跌,它的供应快速膨胀,或者2)卖掉 Luna 以换取美元。而大多数选择了后者。

在这种情况下,同一位做空者着手于卖出所持有的余下 UST,大概价值 6500 万美元。做空行为致使 Luna/UST 大幅脱钩,引发更多恐慌。结果就是,Luna 的价格迅速下跌,以至于现在的 UST 不再完全以它进行抵押。随着投资者出逃以及 Luna 和 UST 价格同时下跌,典型的死亡螺旋由此触发。

在这种情形下,LFG 通过声称卖出自己的 Luna 和 BTC 储备进行介入,试图以买入 UST 来止损。然而,随着 Luna 和 UST 价格的暴跌,BTC 的价格也在跌,因为 LFG 声称自己卖掉了好几万 BTC。(注:他们是否真的卖掉 BTC 仍是未知数。)

最终,LFG 的努力只是徒劳。就如新兴市场耗尽自己的储备,奋力支持固定货币挂钩时一样,LFG 也倾尽了所有的基金,但由于不够,挂钩还是崩溃了。

由于投资者们陆续地卖出 UST,所以铸出的 Luna 越来越多。这造成了 Luna 的供应在一天内快速膨胀的恶性通货膨胀事件。Jimmy Song 发推文实时报道 Luna 的恶性通货膨胀情况。结果,Luna 的供应在一天内从 7.25 亿左右膨胀至 6.9 万亿,或者说几乎增长了 1,000,000% 。

这时候,这场表演结束了。Luna 遭受了一场空前的恶性通货膨胀,它的挂钩完全崩溃了,并且其价值 400 亿左右的市值仅在几天内就损失殆尽。

每天都有 Luna/UST 崩溃事件的相关新细节披露出来。有关于散户痛失终生积蓄的报道、 公司损失巨额的报道以及其创始人 Do Kwon 因涉嫌逃税而被罚款 7800 万美元的报道,还有更多的正在进行的调查暗示着巨鲸对散户抛售头寸的证据。不仅如此,许多事情仍是未知数, LFG 是否卖掉了其储备中的 BTC,或者管理层是否依旧保留着对 BTC 的占有。

这个推特账号最近正在对 Luna/UST 崩溃事件展开深入调查。我建议读者跟进最新的情况。我认为大家还没听到故事的结局,并且我相信会有更多针对这场庞氏骗局经营者和主要投资人的指控出现。与此同时,Terra 和 Luna 的创始人又开始活跃了。他们正在尝试通过开启 Terra 2.0 来恢复已失败的项目。我无法理解为什么还有人将自己的钱投给这些人。

不幸地,在这些事情中,通常都是普通投资者被留下来替人背锅。而多数投资和营销这个币的大公司往往能够在暴跌之前退出,带着巨额利润出逃。奇怪的是,一些巨鲸觉得自己需要在暴跌之后分享出他们的评论。Pantera Capital CIO Joey Krug 承认他们在暴跌之前卖掉了自己 80% 的 Luna 头寸。而且,Pantera Capital 的合伙人 Paul Veradittakit 似乎在吹嘘他们已经将价值 170 万美元的 Luna 投资转为 1.7 亿美元。Galaxy Digital 的 CEO Mike Novogratz, 在 Luna 崩盘之前在一封信中写道,Galaxy “一路兑现盈利”。他们制造了这场庞氏骗局,并在崩盘之前就全身而退。无论他们明知这是场庞氏骗局,并从中套取上亿的非法利润,还是过于无知以至于他们没有看见明显的庞氏态势,这样的话就不该管理任何人的钱了。这里没有第三种选项。从他们的评论可见,他们肯定知道这里玩的是什么诡计,然而,他们只是不关心在此过程中会受到伤害的散户。

我们将目睹到,在接下来的调查中所揭露出来的牵涉在 Luna/UST 崩溃事件内的投资主体和内部人员。最后,有传言称这些在 Luna/UST 崩溃事件中扮演了重要角色的做空者,从交易中卷走了逾 8 亿美元的利润。

总结

这次白天鹅事件正是我们积极告诫公众的原因,要小心其他加密货币有关风险,如 Luna/UST 这种被其发起人营销成前景光明的项目。绝大多数这些其他“加密货币”都有更多的操作、安全以及监管风险,同时还有中心化的团队对这些币加以控制。当他们的“加密货币”最终只是一个去中心化的戏剧,这些风险在灾难事件中会变得更显而易见。参与到私人代币出售的资深投资者会以极低的价格买入代币,再将代币包装成去中心化且安全的,继而把它们抛售给散户以获取巨额利润。

Luna/UST 崩溃后的影响可能会波及更广泛的加密货币和稳定币市场,产生长远的影响。 美国证券交易委员会(SEC)在上个月已经增加了一倍的加密货币执法团队,还特别提到了增员的部分原因 —— 稳定币和 DeFi 的风险。

在稳定币身上,我们看到了可以威胁金融稳定的风险,包括有关支付系统及其完整性的风险,以及如果稳定币由一些已有着强大市场支配力的公司发行,会导致集权化的风险……那我们必定会面临重大危机。

——— 珍妮特·耶伦

美国国库部长

ECN的翻译工作旨在为中国以太坊社区传递优质资讯和学习资源,文章版权归原作者所有,转载须注明原文出处以及ETH中文站。若需长期转载,请联系eth@ecn.co进行授权。